VR - 产业百科

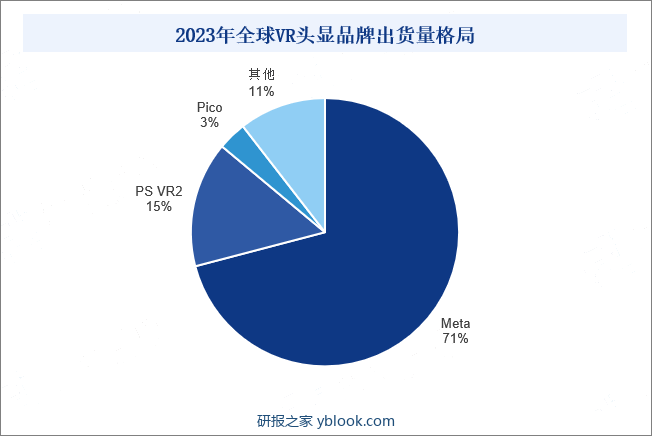

摘要:2023年全球经济疲软,整体消费电子需求不振;基于游戏为核心应用场景的VR遇到增长瓶颈,换机周期长,缺乏重点内容驱动硬件升级和消费者换新;叠加苹果宣布旗下首款头显设备2024年春季开售,使得VR潜在购买用户产生较强的观望情绪;2023年全球VR头显出货量较2022年下滑24%,为753万台。VR头显品牌市场集中度高,Meta在全球一骑绝尘,其次为索尼;国内较为领先的品牌有Pico、爱奇艺、NOLO,但整体上国内品牌销量规模较小。2023年Meta旗下VR头显出货量约为534万台,市场占有率约为71%。

一、定义及分类

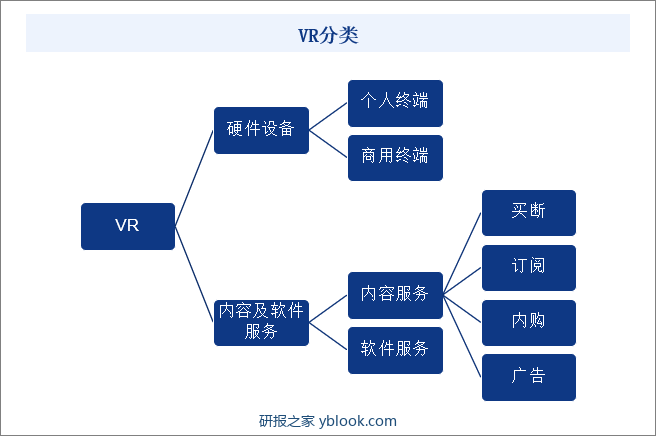

VR(Virtual Reality,虚拟现实)是指利用计算机、电子信息、仿真等技术构建一个完全虚拟的世界。用户通过佩戴头部设备进入该虚拟世界,通过手部设备或者其他传感器与虚拟世界的环境进行互动,产生沉浸式体验。

VR产业商业模式主要包括两类:一是VR硬件设备的销售。VR硬件主要包括头显、手柄等设备,硬件销售是VR第一大市场。二是向客户提供VR内容及软件服务业务。VR内容及软件服务应用于广告、游戏、影视视频、直播、社交等领域。VR内容实现盈利的商业模式主要包括买断、订阅、内购及广告。买断制是目前最常见的VR内容商业模式,指在提供VR内容产品时向客户收取一次性的费用。VR软件产业的商业模式为向客户提供一系列在线VR互动内容设计、开发及投放工具,从而赋能客户构建展览、展示、直播和营销等活动。VR硬件市场与内容及服务市场彼此促进,形成双向的良性循环。

二、行业政策

随着科技的发展和消费者需求的改变,VR已被越来越多的企业看作是提高消费者体验的重要手段。国家政策从加大VR技术发展投入、推动VR技术与5G等技术的结合,以及支持鼓励VR技术在文化、旅游、游戏等产业的高效融合与应用等方面推动VR产业发展。如工信部等发布《虚拟现实与行业应用融合发展行动计划(2022-2026年)》提出,到2026年我国虚拟现实产业总体规模(含软硬件、应用等)超过3500亿元,终端销量超过2500万台,培育100家具有较强创新能力和行业影响力的骨干企业。2023年4月发布的《关于开展2023“三品”全国行活动的通知》明确指出要利用AR/VR等现代信息技术增强消费体验。

三、发展历程

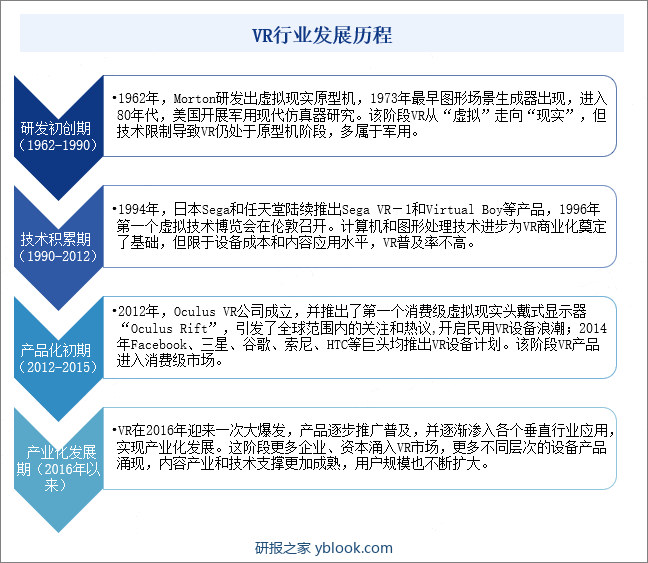

VR技术的发展历史可以追溯到20世纪60年代,经历了多个阶段的发展和变革。研发初创期(1960~1990):1962年Morton研发出虚拟现实原型机,1973年最早图形场景生成器出现,进入80年代,美国开展军用现代仿真器研究。该阶段VR从“虚拟”走向“现实”,但技术限制导致VR仍处于原型机阶段,多属于军用。

技术积累期(1990~2012):1994年,日本Sega和任天堂陆续推出Sega VR-1和Virtual Boy等产品,1996年第一个虚拟技术博览会在伦敦召开。计算机和图形处理技术进步为VR商业化奠定了基础,但限于设备成本和内容应用水平,VR普及率不高。

产品化初期(2012~2015):2012年Oculus VR公司成立,推出了第一个消费级虚拟现实头戴式显示器“Oculus Rift”,引发了全球范围内的关注和热议,开启民用VR设备浪潮;2014年Facebook、三星、谷歌、索尼、HTC等巨头均推出VR设备计划。该阶段VR产品进入消费级市场。

产业化发展期(2016年开始):VR在2016年迎来一次大爆发,产品逐步推广普及,并逐渐渗入各个垂直行业应用,实现产业化发展。这个阶段更多企业、资本涌入VR市场,更多不同层次的设备产品涌现,内容产业和技术支撑更加成熟,用户规模也不断扩大。

四、行业壁垒

1、客户资源壁垒

VR行业领先企业通过长期的技术服务和市场推广逐步形成稳定、成熟的客户群,而新的行业进入者很难在短期内培养出自己稳定的客户群。VR相关软硬件供应商通过长期的系统开发与实施,结合客户自身的业务需求,为客户定制符合其需求的产品与服务,这种合作模式有赖于供应商的开发人员对客户业务的深入了解。

2、行业经验壁垒

VR相关软件开发与具体的应用领域直接关联,提供VR软件的供应商需要对客户的应用领域有较深入的了解,在对客户的应用领域需求特点充分了解的基础上,为客户定制化开发符合其需求的虚拟现实软件。与此同时,客户对VR软件的实用性、稳定性等方面要求很高,企业以往的项目业绩、行业口碑等需要长期积累的因素直接影响客户的选择。行业经验和成功案例是在为客户的长期服务中不断总结和积累形成的,因此,一定的行业经验积累成为行业的进入壁垒。

3、人才壁垒

VR技术具有很强的专业性,不仅要有开发软件/硬件技术,还要对客户所处的应用领域非常熟悉,技术团队的开发人员需要多方面知识和经验的积累才能符合这种要求。目前国内符合上述要求的复合型人才较为缺乏,自身培养需要较长的周期,复合型人才的缺乏成为行业的进入壁垒。

五、产业链

1、行业产业链分析

VR产业链上游主要包括芯片、传感器、显示面板、 光学器件等零部件,及中间件等软件行业。VR产业链中游包括VR硬件设备、VR内容及软件服务两大版块。VR产业链下游主要包括电子游戏、教育、旅游、医疗、工业制造、广告营销等领域。VR 产业链如下图所示:

2、行业领先企业分析

(1)飞天云动科技有限公司

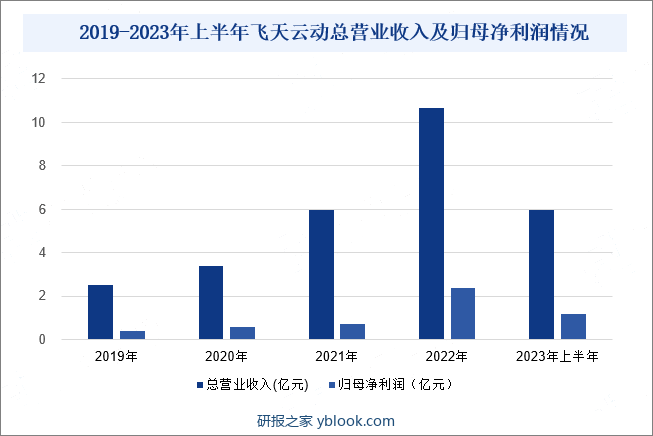

飞天云动成立于2008年,创立之初主营业务为游戏研发发行,2015年正式开展AR/VR企业服务,2022年在港交所上市。目前已发展成为中国元宇宙场景应用层(AR/VR内容及服务市场)的优质供应商。公司凭借自研的AR/VR引擎布局元宇宙生态,为娱乐、互联网、电商、房产、文旅、教育、金融、房地产、汽车、直播、技术等各行业企业实现数字化升级及业务扩充赋能。目前,公司已与百度、京东、阿里、腾讯等互联网巨头在元宇宙方向的布局上建立了深入合作。2023年上半年公司总营业收入为5.99亿元,同比增长26.6%;归母净利润为1.16亿元,同比上涨41.4%。在国家利好政策的影响下,VR/AR解决方案应用越来越广泛,推动公司业绩持续增长。

(2)歌尔股份有限公司

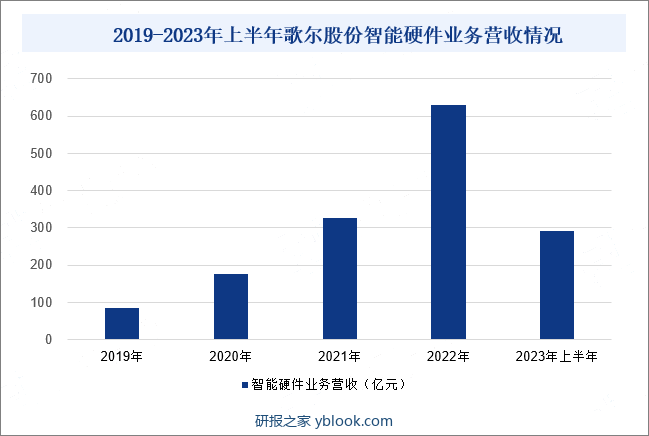

歌尔股份于2001年成立,致力于服务全球科技和消费电子行业领先客户,为其提供精密零组件和智能硬件的垂直整合产品解决方案,以及相关设计研发和生产制造服务。目前,公司主要经营智能硬件、精密零组件和智能声学整机三大业务。目前,智能硬件业务主要包括VR虚拟现实产品、MR混合现实产品、AR增强现实产品、智能可穿戴产品、智能家用电子游戏机及配件、智能家居产品等。公司是VR三大头部品牌Meta、Pico、索尼的核心代工商,在中高端VR设备代工市场份额接近80%。近年来公司持续攻克VR硬件技术难关,在高清晰度、鬼影控制技术上取得突破。2023年7月,公司在“2023VR&AR显示光学技术峰会”上发布全新一代VR&AR光学显示技术方案,该方案主要采用领先制造工艺高性能、高性价比的VR Pancake模组和全球首款可调色温的AR-HUD PGU模组等。2023年上半年公司智能硬件业务营收同比上涨18.17%,为293.18亿元。

六、行业现状

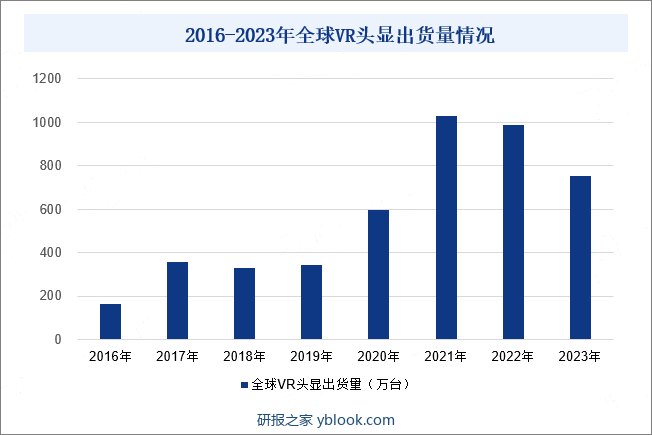

2016年以来各大消费电子品牌厂商纷纷布局VR设备市场,以Meta、索尼、Pico为代表的VR品牌厂商积极推进VR设备显示分辨率、芯片、光学模组等核心部件的技术迭代,推动VR设备操作方式向裸手识别、手势识别等技术发展,提高消费者的体验。2018-2021年全球VR头显出货量实现了较快增长。2022年以来VR行业逐步回归理性。2022年欧美国家持续的高通胀抑制海外市场VR头显消费需求;主要品牌厂商Meta因不断上涨的成本压力,改变过往的硬件补贴销售政策,大幅调高了设备售价,使得Quest需求受到抑制;2022全球VR头显出货量为986万台,较2021年下降4%。2023年全球经济疲软,整体消费电子需求不振;基于游戏为核心应用场景的VR遇到增长瓶颈,换机周期长,缺乏重点内容驱动硬件升级和消费者换新;叠加苹果宣布旗下首款头显设备2024年春季开售,使得VR潜在购买用户产生较强的观望情绪;2023年全球VR头显出货量较2022年下滑24%,为753万台。

七、发展因素

1、有利因素

(1)基础设施优化

5G及Wi-Fi 6的高带宽、低延迟特性为承载AVR内容及服务的驱动力。5G以及Wi-Fi 6预期将丰富包括超高清流媒体在内的使用场景,同时无线设备大幅提升用户体验,进一步支持室外场景的设备应用。基于云计算的云VR服务可有效解决沉重设备费用高昂的痛点,并推动VR普及以及VR内容开发。

(2)VR应用需求加速落地

以VR教育内容为代表的企业端VR应用加速落地。在K12、高教、职教以及各类培训场景中,VR内容能够丰富教学手段。同时,随着具有低时延、大容量、高速率等特征的5G的商用进程不断推进,预期VR解决方案在内容画面稳定、低时延传输标准较高的如保健(如临床辅助及远程治疗)及制造业(如检修及装配)等行业的应用中取得增长。另外,文旅、娱乐及电商业等行业,亦在对加强终端用户体验以及还原线下体验等需求,愈加专注于对VR解决方案的应用。客户群体壮大为VR内容提供了市场前景和商机,形成硬件提升与内容质量提升的良性循环。5G亦将实践有力支撑客户VR体验的提升、VR应用发展及对游戏、观影、直播等强势驱动需求。

(3)利好政策推动

VR市场在利好政策的推动下将持续发展。《电子信息制造业2023-2024年稳增长行动方案》提出要紧抓战略窗口期,提升虚拟现实产业核心技术创新能力,推动虚拟现实智能终端产品不断丰富。深化虚拟现实与工业生产、文化旅游、融合媒体等行业领域有机融合,开展虚拟现实典型应用案例征集和产业对接活动,推动虚拟现实产业走深走实。此外,中央和地方政府还纷纷出台了鼓励VR在教育、旅游、工业等领域应用的具体政策。

2、不利因素

(1)VR产业的监管体系尚未完善

VR技术的发展涉及到知识产权、隐私保护等法律和政策问题。用户使用VR设备时,设备需要收集位置数据、用户行为习惯以及身体反应等敏感信息,来为用户提供一个融合现实和虚拟的体验。如果在数据采集时未经用户的知情同意或未采取充分的信息安全措施,则会导致隐私泄露和滥用的问题。此外,VR技术应用中还存在未经授权使用他人图像、音乐等受版权保护的素材,侵犯他人知识产权的风险。目前VR技术尚未大范围普及,这类问题尚不明显。未来随着VR技术的普及,这类问题将变得更加明显。国家将会根据市场情况,完善对VR产业的监管,VR应用开发商可能面临合规风险。

(2)现阶段VR技术尚未成熟

目前VR技术尚未成熟。一是VR硬件使用体验还需进一步提升,需要避免晕眩、发热、延迟等问题,提高沉浸式体验感受;二是VR硬件设备缺乏统一的行业技术标准;三是VR平台内容生态不够丰富,高质量、高热度产品较少,对消费者的吸引力有待进一步提升。未来VR硬件设备的研发和内容生态的丰富还有一段很长的路要走。而VR技术研发投入较大,且结果不确定性高,若VR技术开发不及预期,VR产业的普及率和发展均可能受阻。VR产业具有技术及标准快速演进的特点,若企业的技术无法跟上行业的发展步伐,或企业的产品研发、技术方向偏离市场主流发展趋势,企业可能会浪费研发与生产资源并错失市场机遇,进而对未来企业的经营造成不利影响。

(3)VR产业受到宏观经济形势波动影响

当前全球经济面临下行风险,欧美主要国家持续高通胀,影响投资和消费活动的不利因素依然存在,可能在短期内制约全球VR产业的发展。一方面,对于VR这类前沿技术的投资可能变得更为谨慎,对VR领域资金投入下降;另一方面,经济不景气也会使得消费信心低迷,消费支出疲弱,消费者可能会减少VR这类非必需品的支出,导致C端VR设备销量下滑、VR内容消费疲软。若全球经济复苏和市场需求回暖进度不及预期,VR投资及VR商业化进程可能会受挫。

八、竞争格局

VR头显品牌市场集中度高,Meta在全球一骑绝尘,其次为索尼;国内较为领先的品牌有Pico、爱奇艺、NOLO,但整体上国内品牌销量规模较小。2023年秋季发售Meta Quest 3推动存量用户更新升级,2023年Meta旗下VR头显出货量约为534万台,市场占有率约为71%。2023年2月22日正式开售的索尼PS VR2全年出货量约为114万台,市场占有率约为15%。2023年Pico战略和团队调整,VR头显产品整体销量较2022年下滑73%,为26万台;2023年Pico市场占有率约为3%。

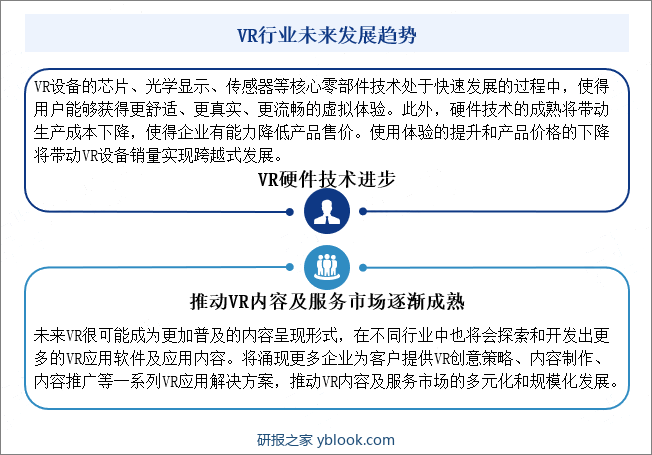

九、发展趋势

VR设备的芯片、光学显示、传感器等核心零部件技术处于快速发展的过程中,使得用户能够获得更舒适、更真实、更流畅的虚拟体验。此外,硬件技术的成熟将带动生产成本下降,使得企业有能力降低产品售价。使用体验的提升和产品价格的下降将带动VR设备销量实现跨越式发展。未来VR很可能成为更加普及的内容呈现形式,在不同行业中也将会探索和开发出更多的VR应用软件及应用内容。将涌现更多企业为客户提供VR创意策略、内容制作、内容推广等一系列VR应用解决方案,推动VR内容及服务市场的多元化和规模化发展。