运动服 - 产业百科

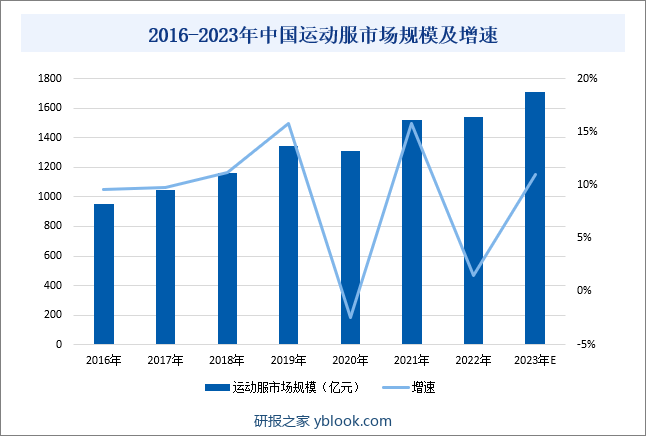

摘要:近几年,随着人们生活水平的提高和运动健康观念的不断深入,我国运动服饰消费市场整体呈现增长趋势。运动服饰包含运动鞋、运动服及运动配饰三大类产品,其中运动服在其中占比较大,2022年运动服占整体运动服饰市场规模的比重为42.7%。2022年我国运动服市场规模为1543亿元,同比增长1.5%。2023年我国运动服市场规模有望达到1713亿元。

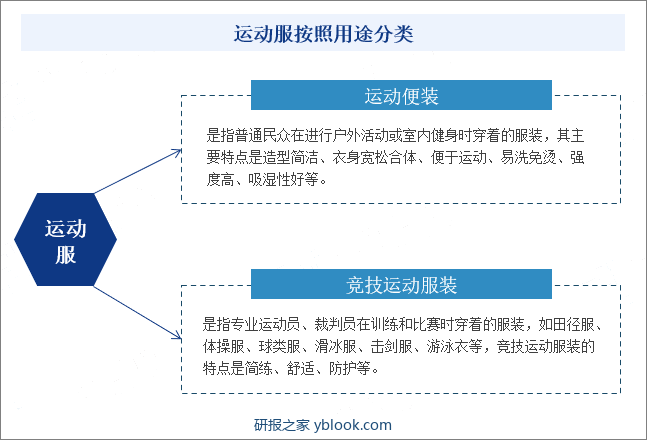

一、定义及分类

运动服是指专用于体育运动竞赛的服装,一般可分为运动便装和竞技运动服装。运动便装是指普通民众在进行户外活动或室内健身时穿着的服装,其主要特点是造型简洁、衣身宽松合体、便于运动、易洗免烫、强度高、吸湿性好等;竞技运动服装是指专业运动员、裁判员在训练和比赛时穿着的服装,如田径服、体操服、球类服、滑冰服、击剑服、游泳衣等,竞技运动服装的特点是简练、舒适、防护等。

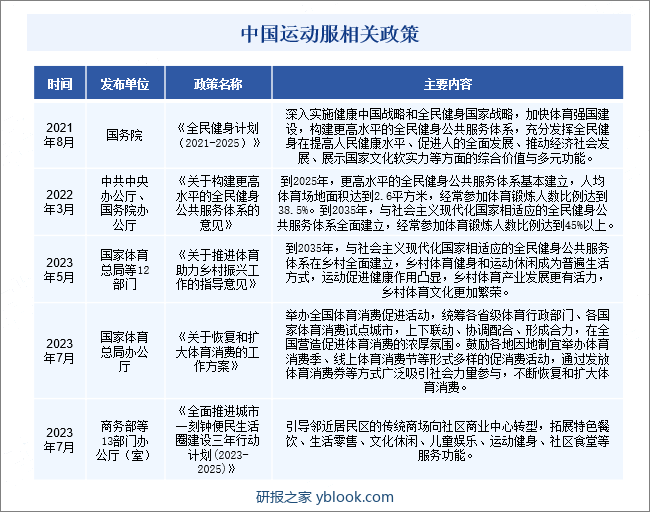

二、行业政策

近年来,中国政府密集出台运动相关政策,鼓励居民积极参与户外运动。尤其是2022年冬奥会的成功举办,激发了民众参与户外运动的浪潮。2022年3月,中共中央办公厅、国务院办公厅印发《关于构建更高水平的全民健身公共服务体系的意见》,提出到2025年,更高水平的全民健身公共服务体系基本建立,人均体育场地面积达到2.6平方米,经常参加体育锻炼人数比例达到38.5%。到2035年,与社会主义现代化国家相适应的全民健身公共服务体系全面建立,经常参加体育锻炼人数比例达到45%以上。2023年7月,国家体育总局办公厅印发《关于恢复和扩大体育消费的工作方案》,提出要举办全国体育消费促进活动,统筹各省级体育行政部门、各国家体育消费试点城市,上下联动、协调配合、形成合力,在全国营造促进体育消费的浓厚氛围。鼓励各地因地制宜举办体育消费季、线上体育消费节等形式多样的促消费活动,通过发放体育消费券等方式广泛吸引社会力量参与,不断恢复和扩大体育消费。从中长期来看,随着中国政府对体育产业的重视和利好政策的推动,居民的运动参与率有望稳步提升,从而为中国的运动服市场注入强大的发展动力。

三、行业壁垒

1、品牌壁垒

品牌作为运动服行业的核心竞争力,对于运动服的销售尤为重要,消费者对于运动服知名品牌具有较高的认识度和忠诚度,但建立有一定知名度、忠诚度和美誉度的运动服品牌需要运动服企业投入大量的人力、物力及财力。与此同时,运动服企业也需要通过准确的品牌定位、专业的产品设计、严谨的质量控制及强大的全国性营销网络,才能塑造出具有内涵和影响力的成熟品牌。

2、技术壁垒

根据品牌定位,运动服企业进行自主的原创设计,是保证品牌生存和发展的关键。运动服的设计既要体现出安全性、保护性的特点,又要在产品中及时融入流行时尚元素,同时,在某些细节的处理上还要考虑到防水、透气、耐磨、耐寒、防晒和抗撕裂等特性。没有自主原创设计,单纯依靠模仿的产品将在市场竞争中处于劣势地位。

3、资本实力壁垒

运动服企业的营运资金主要沉淀于存货增长与门店扩张,扩张越快对资金的规模要求越高。由于运动服产品一般分为春夏、秋冬两季产品,单品价格相对较高,产品种类繁多。因此,供货商一般采取提前一年订货的期货模式,导致零售商的大量营运资金沉淀于所购存货。除此之外,门店增加、物流中心及信息系统建设、人才培养等都需要大量的资金支持。

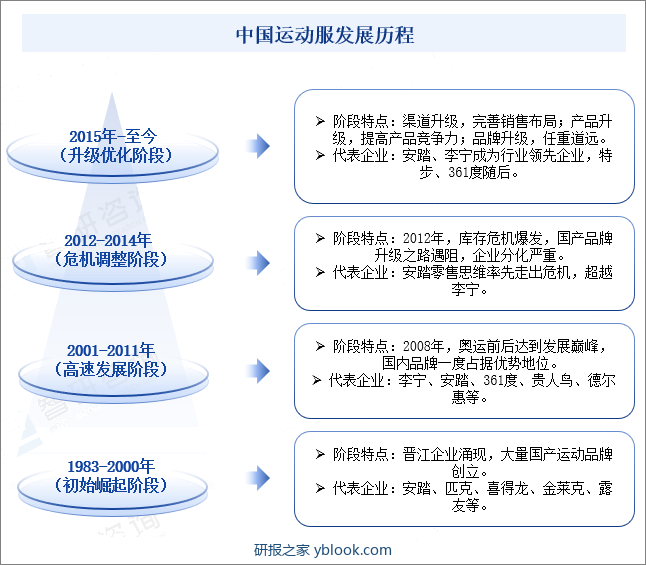

四、发展历程

相比于海外市场,中国运动服行业起步较晚,发展历程较为曲折,主要分为1983-2000年的初始崛起阶段、2001-2011年的高速发展阶段、2012-2014年的危机调整阶段以及2015年-至今的升级优化调整阶段。在初始崛起期间,安踏、特步等“晋江系”企业不断涌现,大量国产运动品牌创立。在高速发展期间,2008年北京奥运会的成功举办,使得国内运动服品牌一度占据优势地位。2008年,我国运动鞋服市场规模增速达32%,到2009年这一数据就暴跌至11%,2012年和2013年,甚至出现了负增长。尤其是2012年,运动服行业最为严重的库存危机爆发,国产品牌升级之路遇阻,运动服企业分化严重。2015年以后中国运动服行业进入升级优化阶段,中国运动服行业渠道进一步升级,运动服产品竞争力不断提升。

五、产业链

1、行业产业链分析

运动服行业庞大且应用广泛,目前已形成完整、成熟的产业链分布。运动服产业链上游主要为原材料和生产设备行业,主要包括棉花、麻类、合成纤维和生产设备的制造,以及拉链、纽扣的生产。以棉花为例,2023年中国棉花总产量较上年同期下降6.1%至561.8万吨。原材料价格变化对于运动服企业生产成本影响较大。产业链中游主要为运动服的生产和制备,随着品牌和潮流效应驱动,运动服行业市场集中度持续提升,国潮品牌份额持续走高。产业链下游为运动服装销售,主要包括自营门店销售、加盟门店销售、第三方线下销售、自营电商销售和第三方电商销售。运动服产业链如下图所示:

2、行业领先企业分析

(1)李宁(中国)体育用品有限公司

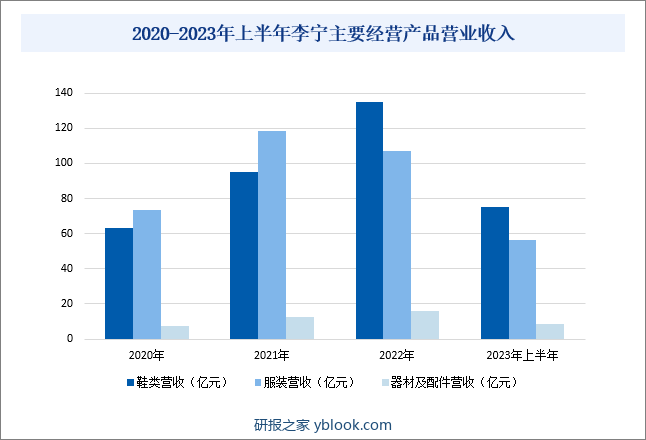

李宁(中国)体育用品有限公司是一家集研发、设计、市场、制造、品牌营销、经销及零售运营能力为一体的企业。企业主要经营李宁品牌专业及休闲运动鞋、服装、器材、配件产品业务,已经形成完善的供应链管理体系和领先的全渠道销售网络。分产品来看,2023年上半年,李宁鞋类营收较上年同期增长11.2%至75.15亿元;服装营收较上年同期增长14.9%至56.4亿元;器材及配件较上年同期增长16.3%至8.64亿元。主要是社会活动和内地经济迅速恢复,各类体育赛事也陆续恢复,居民对体育的参与度不断提高,消费者意愿增强,进而带动企业运动产品营收增长。

(2)贵人鸟股份有限公司

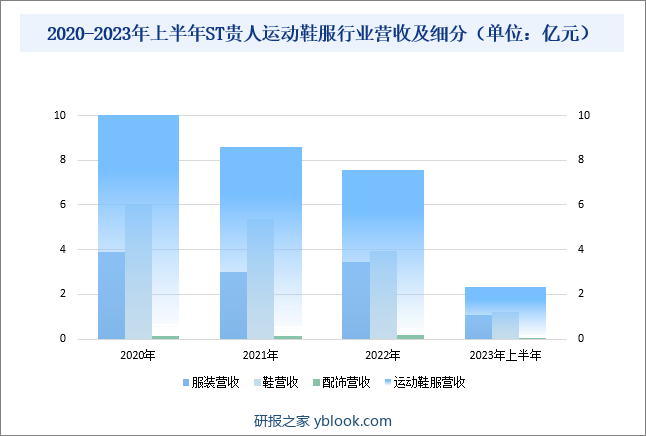

贵人鸟股份有限公司主要经营运动鞋服业务、粮食贸易业务和招商及代运营业务三大板块,其中,运动鞋服业务主要是研发和销售以“贵人鸟”为主要品牌的运动鞋服产品。2023年上半年,企业运动鞋服行业营收较上年同期下降19.51%至2.32亿元。分产品来看,服装营收较上年同期下降12.02%至1.07亿元;鞋营收较上年同期下降23.4%至1.23亿元;配饰营收较上年同期下降65.16%至0.02亿元。

六、行业现状

近几年,随着人们生活水平的提高和运动健康观念的不断深入,我国运动服饰消费市场整体呈现增长趋势。运动服饰包含运动鞋、运动服及运动配饰三大类产品,其中运动服在其中占比较大,2022年运动服占整体运动服饰市场规模的比重为42.7%。2022年我国运动服市场规模为1543亿元,同比增长1.5%。2023年我国运动服市场规模有望达到1713亿元。

七、发展因素

1、有利因素

(1)城镇化进程带动消费增长

近年来,我国国民经济继续保持平稳快速发展,城镇居民可支配收入持续增加。据统计,2023年前三季度,城镇居民人均可支配收入为39428元,同比增长5.2%。城镇居民人均可支配收入持续增加,生存型消费开始向发展型和享受型消费过渡,带动休闲产业及其相关运动服产品消费的增加。与此同时,我国城镇人口从2005年底的5.62亿增长至2022年底的9.21亿,城镇化率提高至65.22%。城镇人口的不断增长和人均可支配收入的提高将进一步拉动运动服产品的需求。

(2)体育活动参与度逐渐提高

随着我国人民生活水平的不断改善,以及《体育强国建设纲要》和《关于构建更高水平的全民健身公共服务体系的意见》等政策颁布实施,越来越多的国民将体育健身作为一种健康生活方式的内容,对于健身活动的参与度逐渐提高。体育运动逐渐向休闲、娱乐与健身相结合的多元化方向发展,并已成为城镇居民生活的重要组成部分,而由此产生的广泛消费需求带动了相关运动服产业的发展。

(3)第三方物流蓬勃发展

随着我国“世界工厂”地位的逐渐确立,制造业的高速扩张带动了第三方物流产业的大发展。目前,中国拥有大量的优秀第三方物流企业,可以满足运动服企业在采购、仓储、销售各环节上的物流需求。随着物联网技术、智能化技术在物流行业的深入应用,第三方物流企业将为运动服行业带来更高效的供应链管理体验和更低的物流及运营成本。

2、不利因素

(1)全球品牌的竞争

凭借雄厚的资金实力、前沿的设计理念和强大的品牌推广与市场营销能力,耐克、阿迪达斯等国际知名运动服品牌仍是一线城市市场的领导者,尤其在专业和高端运动鞋服产品方面。这些国际品牌在运动服领域拥有丰富的经验和专业知识,能够为消费者提供高品质、高性能的产品,满足不同运动需求。然而,本土运动品牌在短时间内难以超越这些国际品牌。一方面,本土品牌的资金实力和品牌影响力相对较弱,难以与国际品牌竞争;另一方面,本土品牌在产品研发、设计和制造方面还存在一定的差距,需要不断提高自身的技术水平和创新能力。

(2)人才储备不足

由于运动服产品具有自身的特点,其产品在研发和设计方面与其他类似行业存在较大差别,对于研发设计人员有着独特的要求,比如要求设计人员最好自身是运动的爱好者、对运动有较深刻的理解等,这样的研发人员较为紧缺。此外,随着运动服行业的不断发展,供应链管理逐渐成为行业关注的焦点。在这个关键领域中,商品企划、信息管理和物流管理等关键人才也面临紧缺的问题。

(3)原材料价格波动

2023年中国棉花价格先涨后跌。年初中国棉花价格指数延续上年底走势缓慢回升,随后受新棉上市、宏观调控等多种因素影响,棉价逐渐下行。2023年末跌至15550元/吨,但较年初仍上涨9.3%。由于能源和棉花等关键原材料价格的波动,以及化工材料、合成皮革与纺织材料等价格面临进一步上涨的风险,这对于运动服生产企业带来了挑战。

八、竞争格局

从竞争格局来看,中国运动服行业整体表现为持续集中态势,主要品牌市场份额占比持续提升,CR5从2012年的45.2%提升至2021年的71.0%,2022年小幅度下降至70.9%。耐克、阿迪达斯等国外运动服品牌占据国内较大市场份额。目前,随着国内运动服品牌在科技端和设计端的不断投入,产品得到消费者认可,同时在国潮背景下,运动服市占率也呈现稳步提升趋势。从我国运动服主要生产企业经营情况来看,安踏体育在运动服类别为行业翘楚。据统计,2023年上半年,安踏体育运动服营业收入同比增长16.22%至163.13亿元;其次为李宁,运动服营业收入同比增长14.9%至56.4亿元;第三为特步国际,运动服营业收入同比增长14.17%至24.97亿元。

九、发展趋势

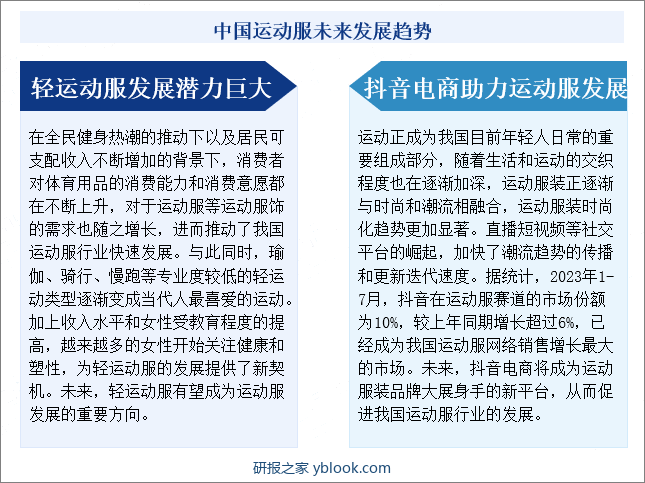

在全民健身热潮的推动下以及居民可支配收入不断增加的背景下,瑜伽、骑行、慢跑等专业度较低的轻运动类型逐渐变成当代人最喜爱的运动。加上收入水平和女性受教育程度的提高,越来越多的女性开始关注健康和塑性,为轻运动服的发展提供了新契机。未来,轻运动服有望成为运动服发展的重要方向。与此同时,直播短视频等社交平台的崛起,加快了潮流趋势的传播和更新迭代速度。未来,抖音电商将成为运动服装品牌大展身手的新平台,从而促进我国运动服行业的发展。

研报之家 » 运动服 - 产业百科